相続税の小規模宅地等の特例を徹底解説 PART③特定居住用宅地等

こんにちは。

スタッフの山崎です。

今回は相続税の小規模宅地等の特例の特定居住用宅地等について説明していきます。

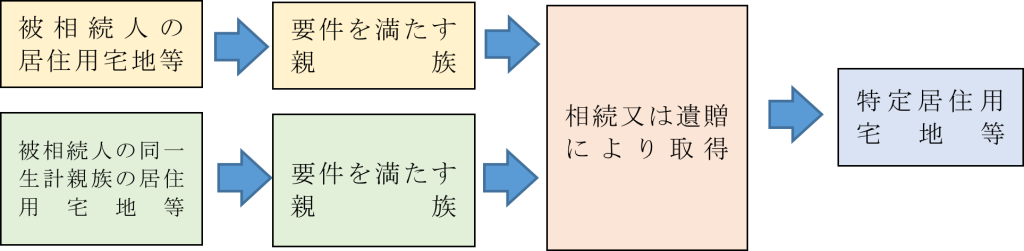

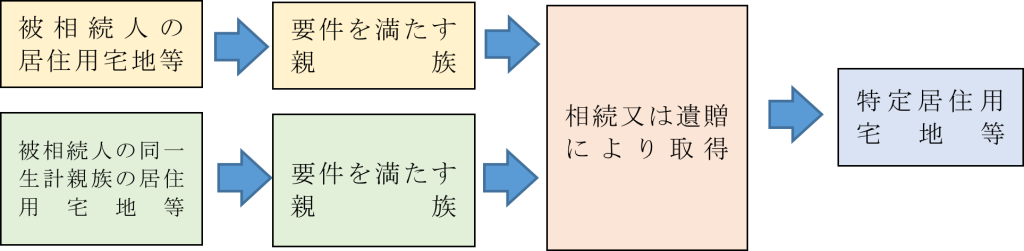

特定居住用宅地等とは、被相続人又は被相続人と生計を一にする※1親族※2(以下、「同一生計親族」といいます)の居住の用に供されていたで宅地等で、一定の要件を満たす被相続人の親族が相続又は遺贈(死因贈与を含みます)により取得した宅地等を言います。

※1 「生計を一にする」とは、家計の財布を共にしている親族で必ずしも同居することは求められていません。例えば、遠隔地へ進学し被相続人から仕送りを受けている被相続人の子は、同居はしていませんが、財布を共にしているので生計一となります。逆に同居をしている場合でも、被相続人とは財布が別で明らかに独立した生活をしている場合は、生計一には該当しません。この同一生計親族を判定するにあたっては、相続税法には規定がなく、所得税法の基準を参考にすると思われます。(所基通2-47)

※2 親族とは、6親等内の血族、配偶者、三親等内の姻族を言います(民725条)

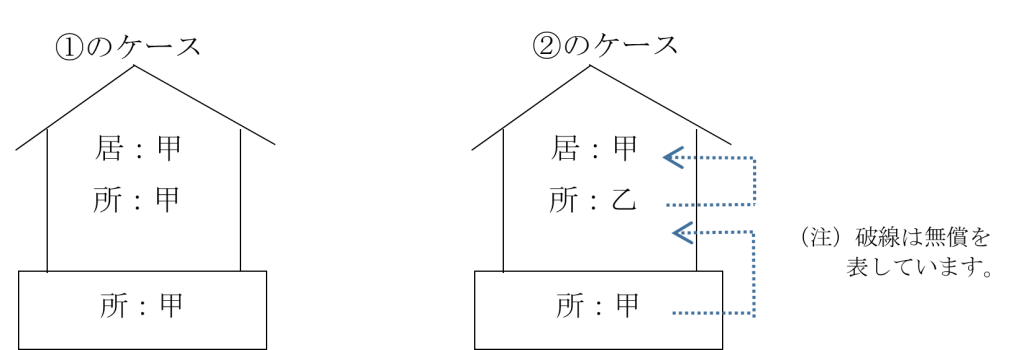

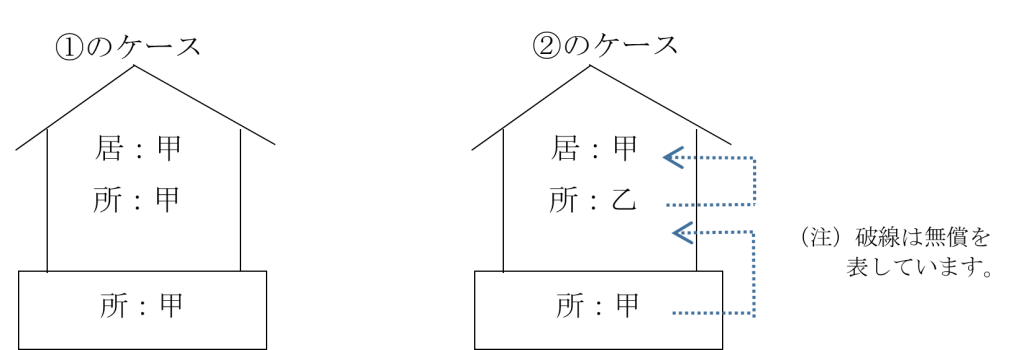

次の家屋の敷地の用に供されている被相続人の宅地等を言います。

①被相続人(甲)の居住用家屋で、被相続人(甲)が所有していたもの

②被相続人(甲)の居住用家屋で、被相続人の親族(乙)が所有していたもの

((甲)→(乙)の土地の貸付及び(乙)→(甲)の家屋の貸付が無償の場合に限ります)

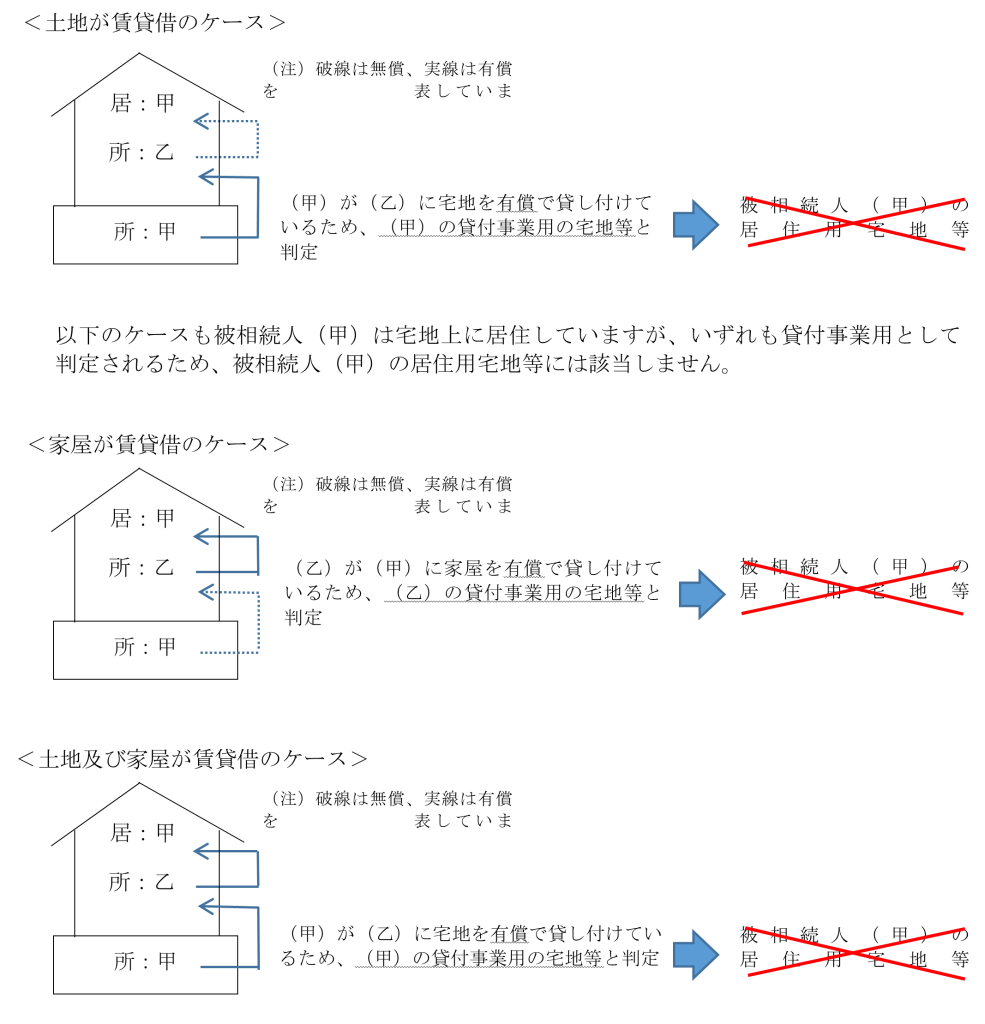

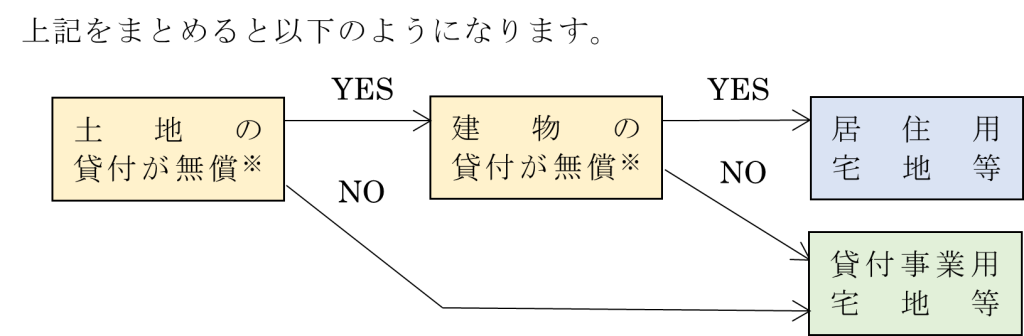

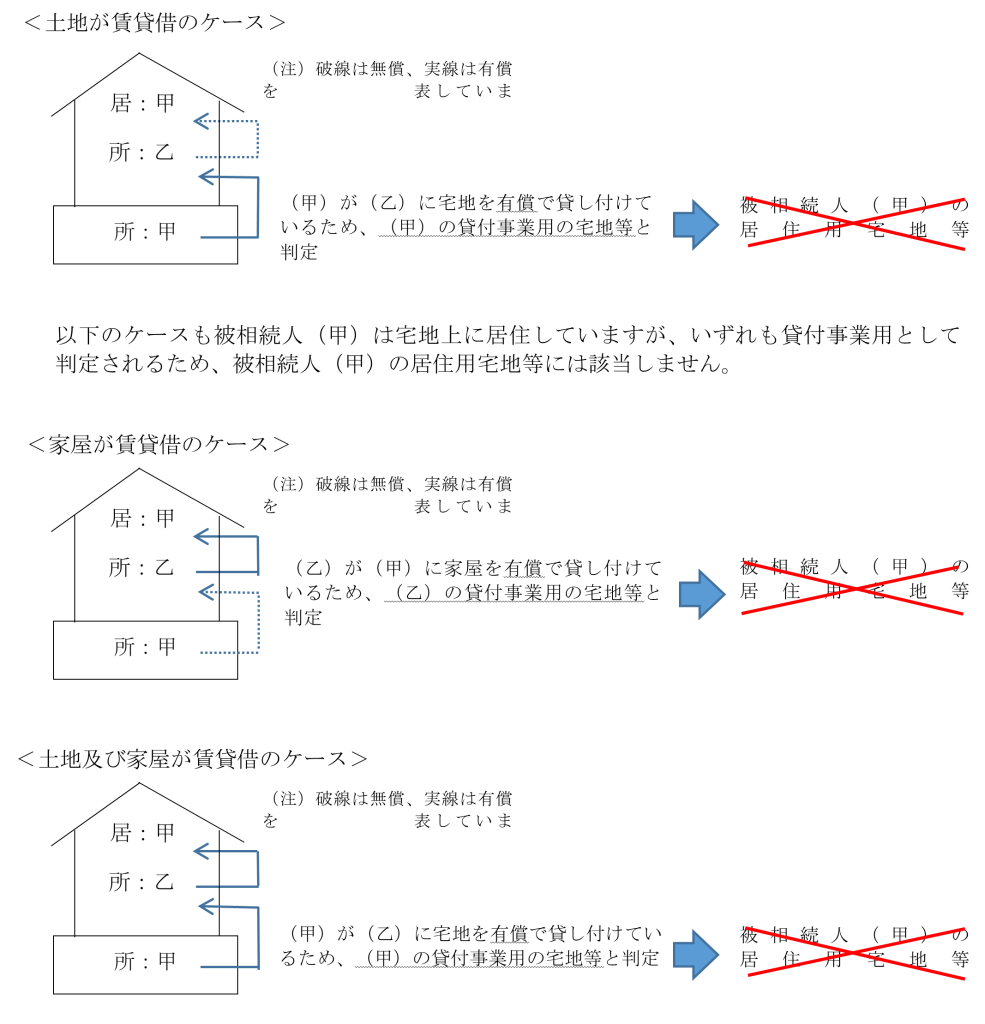

②のケースではいずれの貸付も無償の場合に限られています。これは、例えば土地の貸付が有償(賃貸借)であった場合、その宅地等は被相続人(甲)の居住用ではなく、被相続人(甲)の貸付事業用の宅地等として取り扱われてしまうためです。

※固定資産税相当額を負担する程度の金銭の授受である場合は、無償として取り扱います。

①配偶者が取得した場合

配偶者が取得する場合は、特例を受けるための要件はありません。無条件で特定居住用宅地等として、特例の適用を受けることができます。

②被相続人の同居親族が取得した場合

以下の要件のいずれも満たす必要があります。

③被相続人の非同居親族で、いわゆる「家なき子」が取得した場合

以下の要件のいずれも満たすと、いわゆる「家なき子」に該当し、特定居住用宅地等として、特例の適用を受けることができます。

なお、上記③イ)~ニ)の要件を満たしていても、相続税の制限納税義務者で日本国籍を有しない者は、家なき子に該当せず、特例の適用を受けることはできません。

次の家屋の敷地の用に供されている被相続人の宅地等を言います。

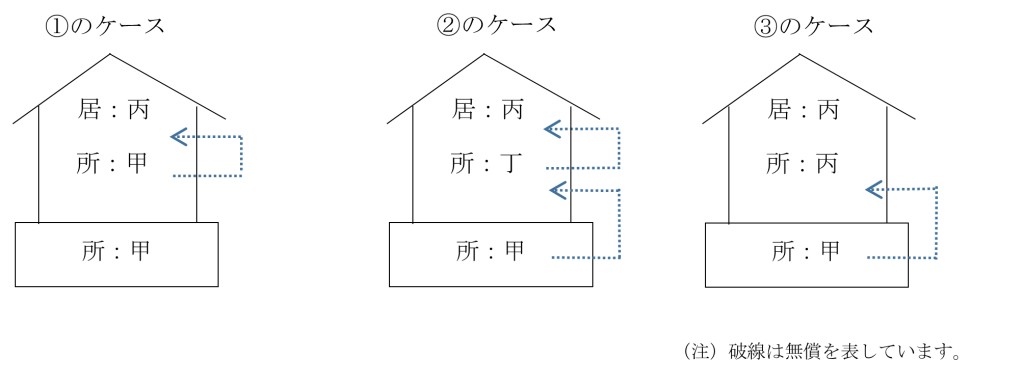

①生計を一にしていた親族(丙)の居住用家屋で、被相続人(甲)が所有していたもの(家屋を無償で貸し付けている場合に限ります)

②生計を一にしていた親族(丙)の居住用家屋で、被相続人の別の親族(丁)が所有していたもの(家屋及び土地等が無償貸付に限ります)

③生計を一にしていた親族(丙)の居住用家屋で、その親族(丙)が所有していたもの(宅地等を無償で貸付けている場合に限ります)

被相続人の居住用宅地等と同様に、貸付の条件が有償ですと「貸付事業用」に該当してしまうため、いずれの貸付も無償であることが条件となっています。

①配偶者が取得する場合

被相続人の居住用宅地等と同様で、配偶者が取得する場合は特例を受けるための要件はありません。無条件で特定居住用宅地等として、特例の適用を受けることができます。

②家屋に居住する親族が取得する場合

以下のいずれの要件も満たす必要があります。

区分所有登記建物の代表例であるいわゆる二世帯住宅の場合は、小規模宅地等の特例をどのように適用できるのでしょうか。

結論から申し上げますと、その二世帯住宅が区分所有登記されているか否かで、税務 上の取り扱いが変わってきます。ここからは具体例を見ながら、その取り扱いの違いについてみていきたいと思います。

<考え方>

宅地は甲の所有ですが、その宅地上に甲居住部分の家屋と丙居住部分の家屋があります。従って、小規模宅地等の特例の適用考える上では、宅地を以下のようにわけて考えます。甲居住部分は被相続人の居住用宅地等、丙居住部分は同一生計親族の居住用宅地等に該当しますので、あとは、これらの宅地等を取得する親族が要件を満たせば、特定居住用宅地等に該当します。

乙が家屋の1F部分と宅地等を50%取得し、丙が家屋の2F部分と宅地等の50%を取得した場合、小規模宅地等の特例の適用を考えていくと、税務上は乙、丙それぞれ被相続人の居住用宅地等部分を50%、同一生計親族の居住用宅地等部分を50%を取得したものと考えますので、下図のようになります。

下図のように考えたいところですが、このようには考えません。

まとめますと、①家屋の利用状況に応じて宅地等を区分して、②区分した宅地等がそれぞれ特定居住用宅地等に該当するか否かを検討する、といった流れになります。結果として、このケースでは丙が取得した被相続人の居住用宅地等部分は小規模宅地等の特例の適用ができませんでした。

では、上記の前提条件を少し変えて注意すべき点を確認していきます。

(具体例1)との違いは、区分所有登記の有無です。こちらは区分所登記がありません。この違いがどのように影響するか、見ていきましょう。

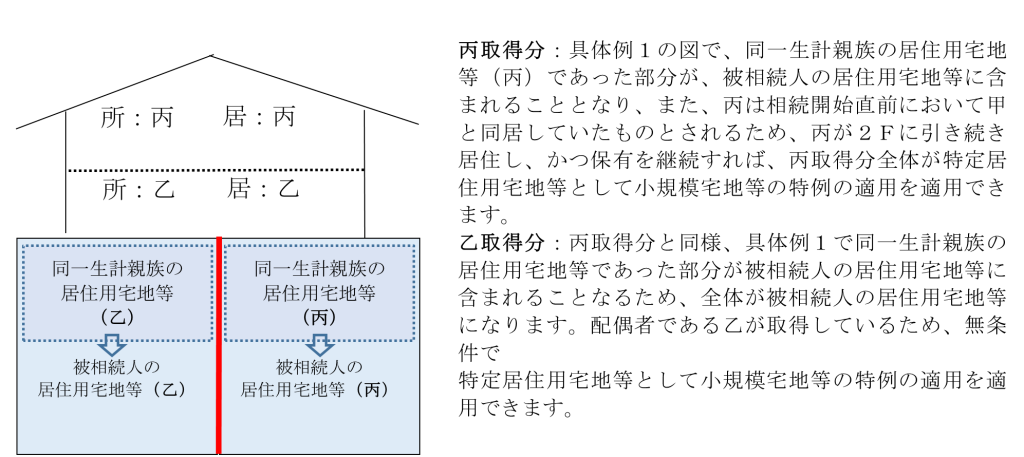

丙取得分から考えていきます。具体例1では同一生計親族の居住用宅地等部分と被相続人の居住用宅地等部分がありましたが、家屋が区分所有登記されていない今回の場合は、同一生計親族の居住用宅地等部分を被相続人の居住用宅地等に含め、かつ、2Fに居住している丙は、1Fに居住している甲と同居しているものとして取り扱います。その結果、丙取得分は全体が被相続人の居住用宅地等に該当し、丙は被相続人の同居親族となりますので、保有継続要件と居住継続要件を満たせば、特定居住用宅地等として小規模宅地等の特例の適用を受けることができます。

続いて乙取得分です。こちらも具体例1では被相続人の居住用宅地等部分と同一生計親族の居住用宅地等部分がありましたが、上記の丙取得分と同様で、同一生計親族の居住用宅地等部分は被相続人の居住用宅地等に含まれることになりますので、乙取得分の全体が被相続人の居住用宅地等になります。そして取得者は配偶者ですので、無条件で特定居住用宅地等として小規模宅地等の特例の適用を受けることができます。

上記の具体例以外にも様々なパターンが考えられますが、区分所有登記の有無によって、税務上の取り扱いが異なることとなり、結果として小規模宅地等の特例を適用の可否が変わってくるということをご理解いただければと思います。

今回は小規模宅地等の特例のうち、特定居住用宅地等についてお話していきました。小規模宅地等の特例を適用するためには様々な要件がありますが、「居住の継続」という視点で考えると、取得する者の要件は比較的腑に落ちるのではないかと思います。被相続人と同居する親族がいれば、その親族が承継すれば「居住の継続」になりますし、配偶者は要件がありませんが、これは配偶者が相続後も従来からの場所で「居住の継続」をしてもよし、宅地等を売却して新たな場所で「居住の継続」を図ってもよし、ということで配偶者に選択の幅を与えていると考えることができます。一方で宅地等を取得した親族が相続時に被相続人と別居している(家なき子)場合は、一般的には各々独立して生計をたてているケースが多いかと思います。このような場合に特例の適用を認めるのであれば、被相続人に同居する親族や配偶者といった「居住の継続」を必要としている者がいない場合に限定する、というように考えることができるかと思います。

小規模宅地等の特例は、適用が受けられると大きな恩恵を受けられる反面、適用できないと納税額への影響が少なくありません。相続が発生してから慌てることのないよう、現在の状況を整理されてはいかがでしょうか。

スタッフの山崎です。

今回は相続税の小規模宅地等の特例の特定居住用宅地等について説明していきます。

1.特定居住用宅地等の概要

特定居住用宅地等とは、被相続人又は被相続人と生計を一にする※1親族※2(以下、「同一生計親族」といいます)の居住の用に供されていたで宅地等で、一定の要件を満たす被相続人の親族が相続又は遺贈(死因贈与を含みます)により取得した宅地等を言います。

※1 「生計を一にする」とは、家計の財布を共にしている親族で必ずしも同居することは求められていません。例えば、遠隔地へ進学し被相続人から仕送りを受けている被相続人の子は、同居はしていませんが、財布を共にしているので生計一となります。逆に同居をしている場合でも、被相続人とは財布が別で明らかに独立した生活をしている場合は、生計一には該当しません。この同一生計親族を判定するにあたっては、相続税法には規定がなく、所得税法の基準を参考にすると思われます。(所基通2-47)

※2 親族とは、6親等内の血族、配偶者、三親等内の姻族を言います(民725条)

2.被相続人の居住用宅地等

⑴意義

次の家屋の敷地の用に供されている被相続人の宅地等を言います。

①被相続人(甲)の居住用家屋で、被相続人(甲)が所有していたもの

②被相続人(甲)の居住用家屋で、被相続人の親族(乙)が所有していたもの

((甲)→(乙)の土地の貸付及び(乙)→(甲)の家屋の貸付が無償の場合に限ります)

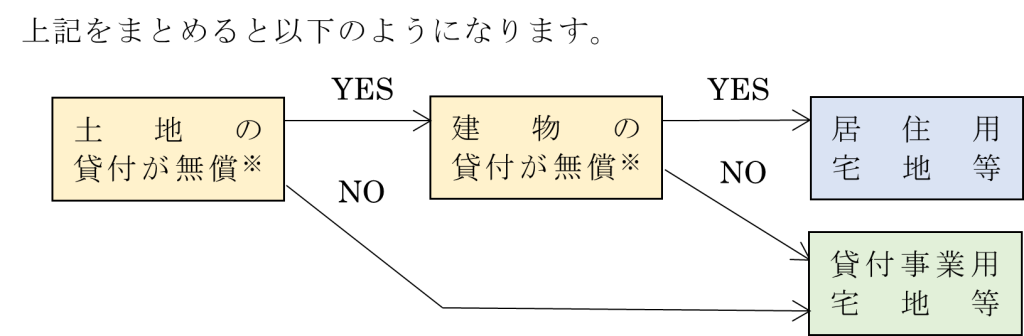

②のケースではいずれの貸付も無償の場合に限られています。これは、例えば土地の貸付が有償(賃貸借)であった場合、その宅地等は被相続人(甲)の居住用ではなく、被相続人(甲)の貸付事業用の宅地等として取り扱われてしまうためです。

※固定資産税相当額を負担する程度の金銭の授受である場合は、無償として取り扱います。

⑵取得する親族の要件

①配偶者が取得した場合

配偶者が取得する場合は、特例を受けるための要件はありません。無条件で特定居住用宅地等として、特例の適用を受けることができます。

②被相続人の同居親族が取得した場合

以下の要件のいずれも満たす必要があります。

イ)相続開始時から申告期限まで引き続き被相続人の居住用宅地等を保有してい ること

→保有継続

ロ)相続の申告期限までその同居していた家屋に居住していること

→居住継続

③被相続人の非同居親族で、いわゆる「家なき子」が取得した場合

以下の要件のいずれも満たすと、いわゆる「家なき子」に該当し、特定居住用宅地等として、特例の適用を受けることができます。

イ)被相続人に配偶者及び被相続人の居住用家屋に同居する法定相続人のいずれもいないこと

→他に取得するべき親族がいない

ロ)相続開始前3年以内に日本国内にある被相続人の居住用宅地等を取得した親 族、その親族の配偶者、その親族の3親等内の親族又はその親族と特別な関係にある法人が所有する家屋(相続開始の直前においてその被相続人の居住の用に供されていた家屋を除く)に居住したことがないこと

→直近3年間に宅地等を取得した親族自身やその親族と関係の深い者が所有する家屋に居住していない

ハ)被相続人の相続開始時に、被相続人の居住用宅地等を取得した親族が居住し ている家屋を相続開始前のいずれの時においても所有していたことがないこと

→相続発生時に居住している家屋は過去に所有していたものではない

ニ)相続開始時から申告期限まで引き続き被相続人の居住用宅地等を保有してい ること

→保有継続

なお、上記③イ)~ニ)の要件を満たしていても、相続税の制限納税義務者で日本国籍を有しない者は、家なき子に該当せず、特例の適用を受けることはできません。

3.同一生計親族の居住用宅地等

⑴意義

次の家屋の敷地の用に供されている被相続人の宅地等を言います。

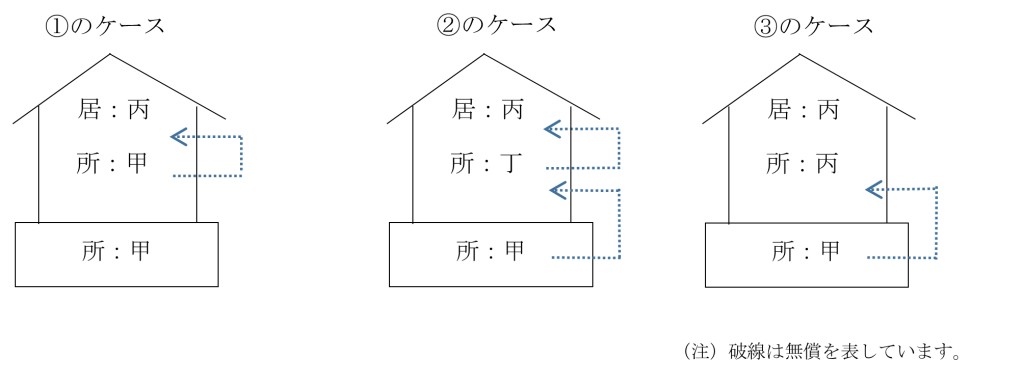

①生計を一にしていた親族(丙)の居住用家屋で、被相続人(甲)が所有していたもの(家屋を無償で貸し付けている場合に限ります)

②生計を一にしていた親族(丙)の居住用家屋で、被相続人の別の親族(丁)が所有していたもの(家屋及び土地等が無償貸付に限ります)

③生計を一にしていた親族(丙)の居住用家屋で、その親族(丙)が所有していたもの(宅地等を無償で貸付けている場合に限ります)

被相続人の居住用宅地等と同様に、貸付の条件が有償ですと「貸付事業用」に該当してしまうため、いずれの貸付も無償であることが条件となっています。

⑵取得する親族の要件

①配偶者が取得する場合

被相続人の居住用宅地等と同様で、配偶者が取得する場合は特例を受けるための要件はありません。無条件で特定居住用宅地等として、特例の適用を受けることができます。

②家屋に居住する親族が取得する場合

以下のいずれの要件も満たす必要があります。

イ)相続開始時から申告期限まで引き続きその居住の用に供していた宅地等を保 有していること

→保有継続

ロ)相続開始前から申告期限まで、その居住の用に供していた宅地等を引き続き 自己の居住の用に供していること

→居住継続

4.区分所有登記建物の場合

区分所有登記建物の代表例であるいわゆる二世帯住宅の場合は、小規模宅地等の特例をどのように適用できるのでしょうか。

結論から申し上げますと、その二世帯住宅が区分所有登記されているか否かで、税務 上の取り扱いが変わってきます。ここからは具体例を見ながら、その取り扱いの違いについてみていきたいと思います。

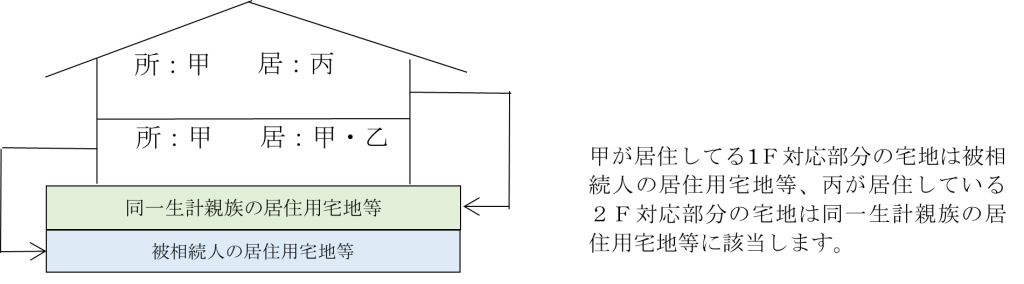

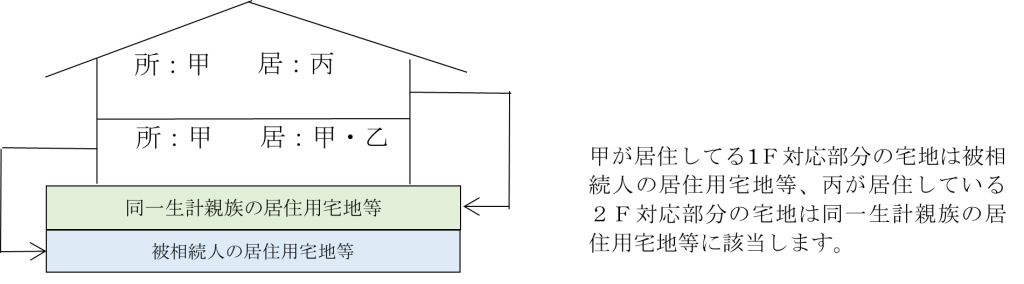

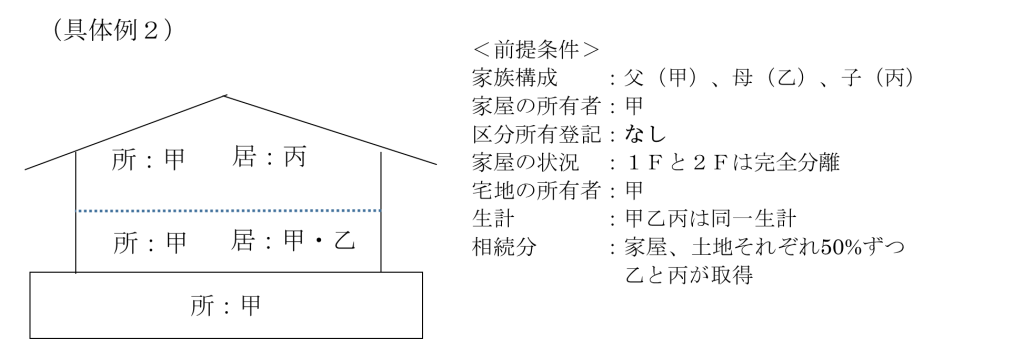

<考え方>

宅地は甲の所有ですが、その宅地上に甲居住部分の家屋と丙居住部分の家屋があります。従って、小規模宅地等の特例の適用考える上では、宅地を以下のようにわけて考えます。甲居住部分は被相続人の居住用宅地等、丙居住部分は同一生計親族の居住用宅地等に該当しますので、あとは、これらの宅地等を取得する親族が要件を満たせば、特定居住用宅地等に該当します。

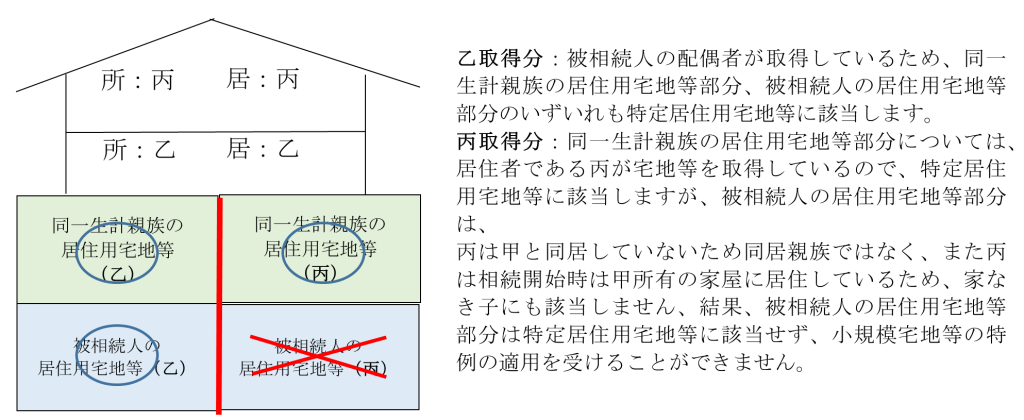

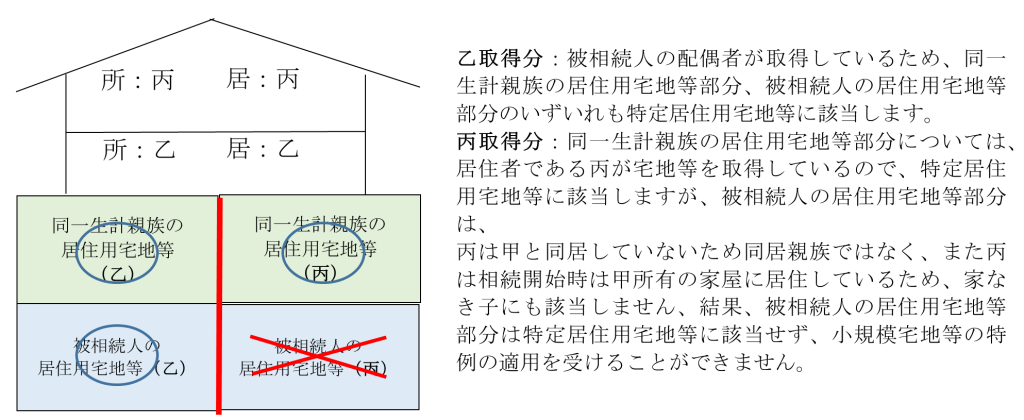

乙が家屋の1F部分と宅地等を50%取得し、丙が家屋の2F部分と宅地等の50%を取得した場合、小規模宅地等の特例の適用を考えていくと、税務上は乙、丙それぞれ被相続人の居住用宅地等部分を50%、同一生計親族の居住用宅地等部分を50%を取得したものと考えますので、下図のようになります。

下図のように考えたいところですが、このようには考えません。

まとめますと、①家屋の利用状況に応じて宅地等を区分して、②区分した宅地等がそれぞれ特定居住用宅地等に該当するか否かを検討する、といった流れになります。結果として、このケースでは丙が取得した被相続人の居住用宅地等部分は小規模宅地等の特例の適用ができませんでした。

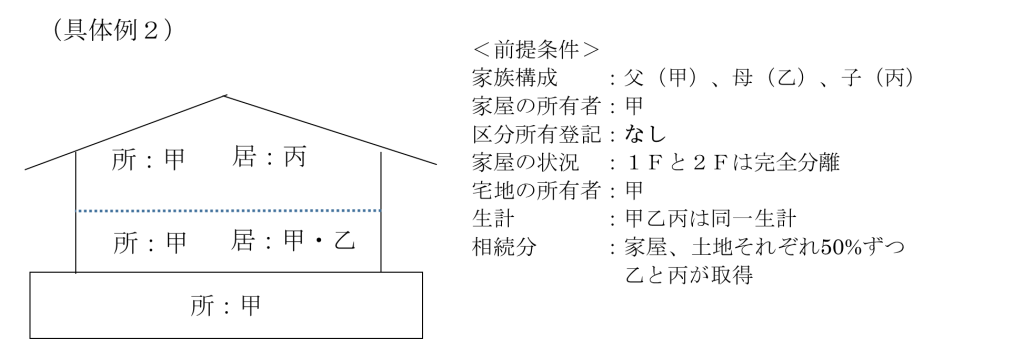

では、上記の前提条件を少し変えて注意すべき点を確認していきます。

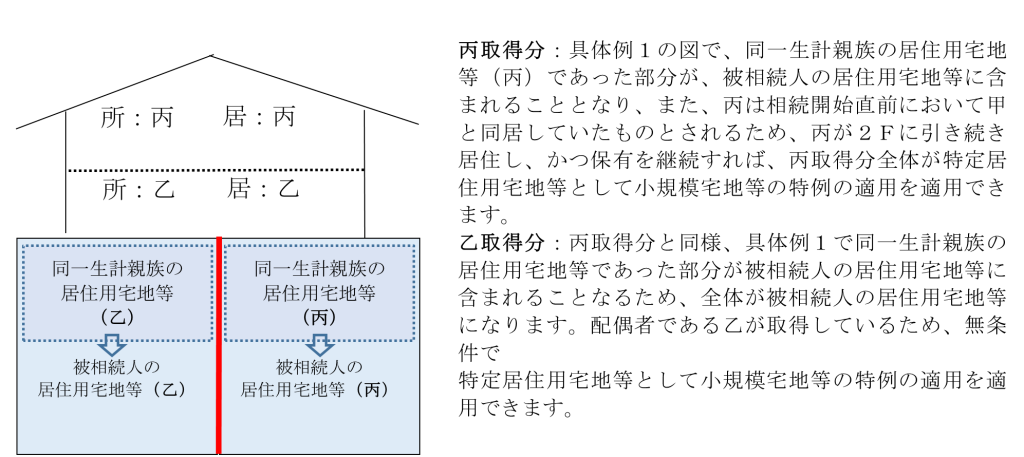

(具体例1)との違いは、区分所有登記の有無です。こちらは区分所登記がありません。この違いがどのように影響するか、見ていきましょう。

丙取得分から考えていきます。具体例1では同一生計親族の居住用宅地等部分と被相続人の居住用宅地等部分がありましたが、家屋が区分所有登記されていない今回の場合は、同一生計親族の居住用宅地等部分を被相続人の居住用宅地等に含め、かつ、2Fに居住している丙は、1Fに居住している甲と同居しているものとして取り扱います。その結果、丙取得分は全体が被相続人の居住用宅地等に該当し、丙は被相続人の同居親族となりますので、保有継続要件と居住継続要件を満たせば、特定居住用宅地等として小規模宅地等の特例の適用を受けることができます。

続いて乙取得分です。こちらも具体例1では被相続人の居住用宅地等部分と同一生計親族の居住用宅地等部分がありましたが、上記の丙取得分と同様で、同一生計親族の居住用宅地等部分は被相続人の居住用宅地等に含まれることになりますので、乙取得分の全体が被相続人の居住用宅地等になります。そして取得者は配偶者ですので、無条件で特定居住用宅地等として小規模宅地等の特例の適用を受けることができます。

上記の具体例以外にも様々なパターンが考えられますが、区分所有登記の有無によって、税務上の取り扱いが異なることとなり、結果として小規模宅地等の特例を適用の可否が変わってくるということをご理解いただければと思います。

5.最後に

今回は小規模宅地等の特例のうち、特定居住用宅地等についてお話していきました。小規模宅地等の特例を適用するためには様々な要件がありますが、「居住の継続」という視点で考えると、取得する者の要件は比較的腑に落ちるのではないかと思います。被相続人と同居する親族がいれば、その親族が承継すれば「居住の継続」になりますし、配偶者は要件がありませんが、これは配偶者が相続後も従来からの場所で「居住の継続」をしてもよし、宅地等を売却して新たな場所で「居住の継続」を図ってもよし、ということで配偶者に選択の幅を与えていると考えることができます。一方で宅地等を取得した親族が相続時に被相続人と別居している(家なき子)場合は、一般的には各々独立して生計をたてているケースが多いかと思います。このような場合に特例の適用を認めるのであれば、被相続人に同居する親族や配偶者といった「居住の継続」を必要としている者がいない場合に限定する、というように考えることができるかと思います。

小規模宅地等の特例は、適用が受けられると大きな恩恵を受けられる反面、適用できないと納税額への影響が少なくありません。相続が発生してから慌てることのないよう、現在の状況を整理されてはいかがでしょうか。