相続開始前3年以内の贈与に注意!

こんにちは。

公認会計士の岸です。

資産家の方などで、老後の生活資金は既に手元に十分あり、子供やお孫さんのためにご自身の保有されている余剰の財産を渡したいと思っている方は多いのではないでしょうか。

そんなときに最も簡単な方法としては、子供やお孫さんに財産を贈与することです。

生前にこまめに贈与を行えば、一定の贈与税は発生しますが、相続で一括して財産を承継するよりも税金が少なくなるケースが多いため、生前の贈与はご家族への財産承継の手法として有効であるという説明がなされることが多いかと思います。

たしかに、生前に贈与を行うことは財産承継の有効な手法ではあるのですが、被相続人の方がお亡くなりになる直前に慌てて贈与を行ったようなケースには、その贈与は相続財産として課税されることがあります。

そこで、本稿では贈与財産が相続財産として課税されてしまう相続税の規定をご紹介していきます。

なお、相続時精算課税という制度を使って贈与した場合には、以下とはまた違った取り扱いとなるため、本稿では通常の暦年贈与を行った場合を想定します。

※この記事は2022年1月時点の税制に基づいて説明をしています。今後に改正が想定されている相続税と贈与税の一体化については、現時点で明確なことは決まっていませんので特に言及していません。

まず基本として、相続税と贈与税の税額の計算について見ていきましょう。

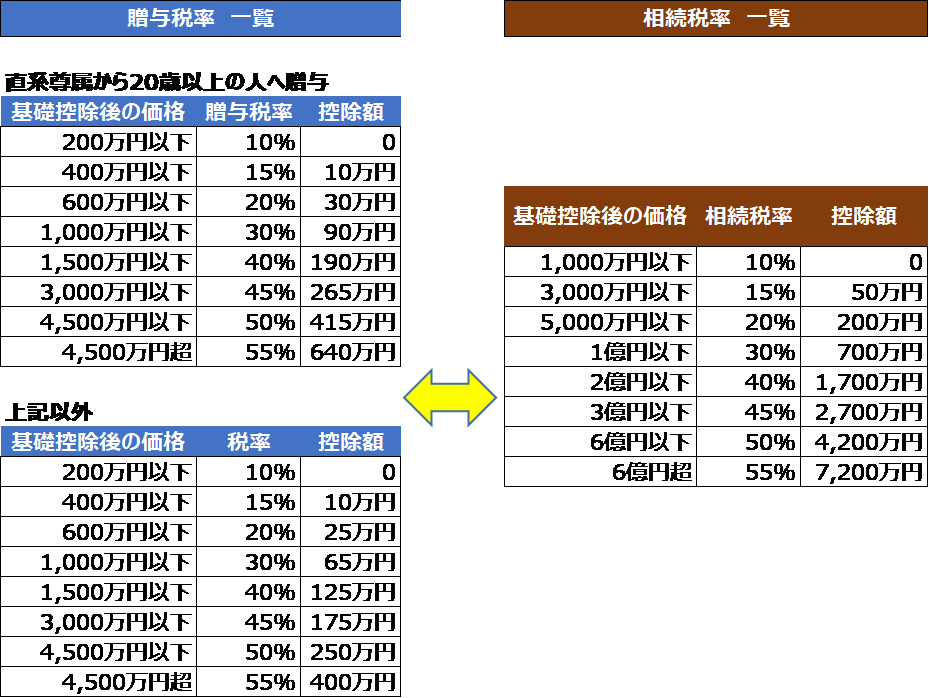

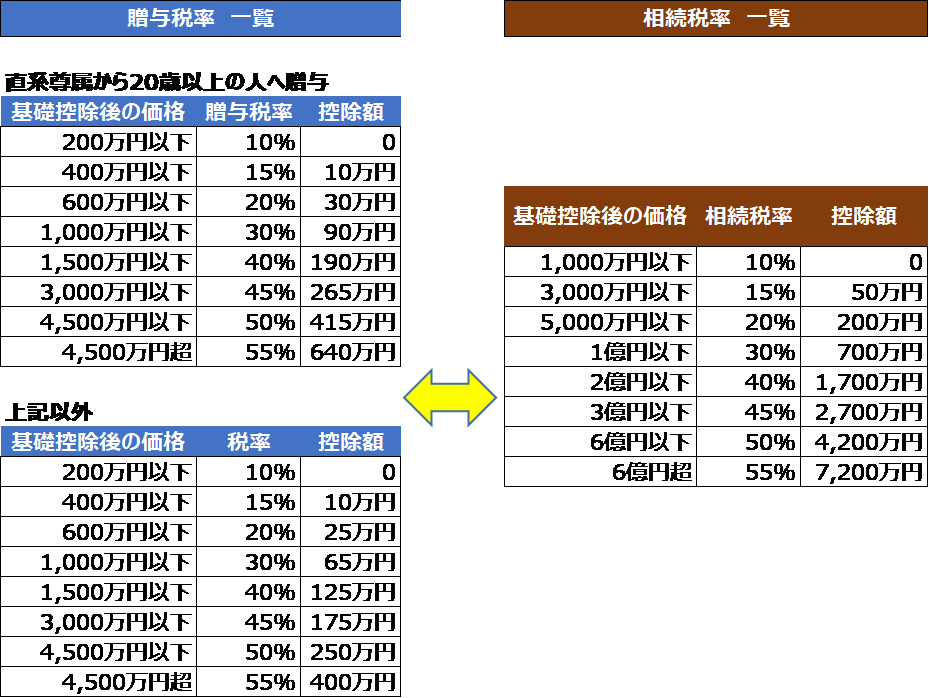

相続税の税率と贈与税の税率を一覧にすると以下の通りです。

表中の基礎控除後というのは、相続税については【3,000+600*法定相続人の数】万円の基礎控除、贈与税については【110】万円の基礎控除が認められているため、この基礎控除額を控除した後の財産価格を表しています。

また、贈与税については、直系尊属から20歳以上の人へ贈与が行われたかどうかで、税額計算上適用する控除額が変わってきます。

直系尊属から20歳以上の人へ贈与が行われたというのは、例えば親や祖父母などから子、孫へ贈与が行われた場合です。親が、息子の妻へ贈与をしたような場合には、直系尊属からの贈与には該当しません。(ただし、息子の妻を養子にされているような場合は、直系尊属からの贈与に該当します。)

相続税と贈与税のいずれについても、財産の価格が大きくなるほど税率も高くなるという、累進税率が採用されています。

この点、贈与税は、その贈与を受けた年の贈与財産の合計額に対して、税率を計算し課税されます。そのため、ある程度回数を分けて毎年少しずつ財産を贈与し、相続時に承継される財産の価格を少なくすることで、相続で一括して財産を承継する場合よりも低い税率で財産を移転することが可能です。

ただし、同じ年に受けた贈与については別々の人から受けた贈与についても全て合算して贈与税額を計算しますので、注意が必要です。贈与税の計算はあくまで贈与を受けた人をベースに計算します。

2.贈与財産の3年以内加算

このように、生前に贈与を行うことは有効な相続税対策として考えられますが、1つ注意しておきたい相続税法の規定があります。

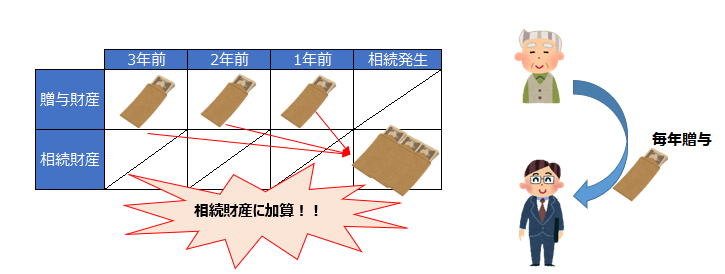

それが、贈与財産の3年以内加算といわれるものです。

これは、生前に贈与を行ったとしても、相続開始前3年以内に贈与を行った資産については相続財産に加算して、相続税の計算を行うというものです。

この規定は、相続税を低く抑えるために、被相続人の方がお亡くなりになられる前に慌てて贈与を行うといったことを防ぐために設けられています。

ご自身が保有している財産価格からみて、相続税の税率が高くなると見込まれる方は、注意が必要です。

相続開始前3年以内に贈与を行った資産については、相続財産として課税されることを説明しました。

ここで疑問に感じるのが、3年以内に贈与を行った資産については贈与税が課税され、それがさらに相続財産としても課税されるというのは、二重で税金が取られているのではないか?ということです。

ですが、ご安心ください。

相続税の計算の際に贈与税額控除というものが認められており、1度払った贈与税については、相続税から控除することが認められています。

したがって、相続時には、相続税と贈与税の税率の差分だけ、追加で納税が生じるイメージです。逆に、贈与税率よりも相続税率の方が低かった場合には、贈与税額の一部が返ってくるイメージですが、全体の相続税額よりも控除額が多くなってしまったからと言って暦年贈与の贈与税が還付になることはありません。(今回は説明していませんが、相続時精算課税贈与の場合には還付になることがあります)

結果として、あくまで二重課税は生じず、相続税が課される財産として税額を計算し直しているかたちになります。

この点、相続税から控除できる贈与税額には、支払った贈与税に係る加算税や延滞税の金額は含まれないことに注意が必要です。

相続財産として加算される贈与財産について、注意点をご紹介していきます。

上記でも少し触れましたように、贈与税には110万円の基礎控除が認められています。

したがって、110万円以下の財産であるならば、贈与税はかからないことになります。

しかし、相続財産の3年以内加算は、贈与税が課税されていない財産についても対象に含めているため、注意が必要です。

死亡した年に贈与した財産は、生前贈与加算の対象として相続税が課税されますが、逆に贈与税の方では非課税財産という扱いになりますので贈与税の申告は不要となります。結果としては、相続税のみが課税されることになり、贈与税額控除の取扱いもありません。

贈与財産の3年以内加算の対象となるのは、相続又は遺贈により財産を取得した人です。

したがって、相続開始前3年以内に贈与を受けているのみで、相続時点では何も財産を取得していないような人は、3年以内加算の対象とはなりません。贈与税の納税だけで完結します。

一方で、税法独自のみなし相続財産である生命保険金や死亡退職金のみを取得している人の場合、これらの財産は民法上の相続により取得したものではないですが、相続税法における相続又は遺贈により財産を取得した人に該当するため、贈与財産の3年以内加算の対象となります。

加算する財産の金額は、相続時点ではなく贈与時点の価格となります。

例えば、土地などの不動産や株式を相続開始前3年以内に贈与した場合、贈与時点から相続時点までに財産の価格が値上がりしているような場合でも、値上がり前の贈与時点の価格で相続税を計算すれば良いことになります。(これを価格固定効果と言ったりします。)

⑸生前贈与加算の対象にならない贈与財産

贈与に関して特例的な制度を適用した場合の贈与財産については、3年以内加算の対象とはなりません。これは、このような特例的な制度を適用した贈与にまで相続税の課税を認めてしまうと、せっかくの特例の優遇効果を無くしてしまう結果となるためです。

3年以内加算が適用されない代表的な制度を挙げると以下の通りです。

■贈与税の配偶者控除:

結婚20年以上の夫婦間で居住用不動産や、その購入資金を贈与した場合には、その財産の価格から2,000万円までの金額は非課税となります。この非課税とされた金額については、生前贈与加算の対象外となります。

■住宅取得等資金の非課税額:

両親や祖父母などの直系尊属から住宅取得にあてるための資金の贈与を受けた場合、一定額までが非課税となります。この住宅取得等資金のうち非課税とされた金額については、生前贈与加算の対象外となります。

■教育資金贈与:

直系尊属から、30歳未満の子や孫へ教育資金を贈与した場合、その財産の価格から1,500万円までの金額を控除できる制度です。この贈与については生前贈与加算の対象にはなりませんが、相続時に未使用の残高がある場合において、一定の場合を除いてその残高は相続財産として課税されます。(受贈者が23歳未満である場合や学校等に在学している場合などは課税がされません。)

■結婚・子育て資金贈与:

直系尊属から、20歳以上50歳未満の子や孫へ結婚・子育て資金を贈与した場合、その財産の価格から1,000万円(結婚関係は300万円まで)までの金額を控除できる制度です。この贈与については生前贈与加算の対象にはなりませんが、相続時に未使用の残高がある場合には、その残高は相続財産として課税されます。

本稿では、相続開始前3年以内の贈与財産の加算についてご説明しました。

贈与税だけで話が終わりと思っていたら、実際には相続税にも話が波及するといったケースが生じます。

生前贈与自体は相続税対策の有効な手法の1つであることは違いありません。

そのため、税理士などの専門家の意見も踏まえながら、贈与は計画的に実行し、適切な資産管理対策を実施していくことが重要となります。

公認会計士の岸です。

資産家の方などで、老後の生活資金は既に手元に十分あり、子供やお孫さんのためにご自身の保有されている余剰の財産を渡したいと思っている方は多いのではないでしょうか。

そんなときに最も簡単な方法としては、子供やお孫さんに財産を贈与することです。

生前にこまめに贈与を行えば、一定の贈与税は発生しますが、相続で一括して財産を承継するよりも税金が少なくなるケースが多いため、生前の贈与はご家族への財産承継の手法として有効であるという説明がなされることが多いかと思います。

たしかに、生前に贈与を行うことは財産承継の有効な手法ではあるのですが、被相続人の方がお亡くなりになる直前に慌てて贈与を行ったようなケースには、その贈与は相続財産として課税されることがあります。

そこで、本稿では贈与財産が相続財産として課税されてしまう相続税の規定をご紹介していきます。

なお、相続時精算課税という制度を使って贈与した場合には、以下とはまた違った取り扱いとなるため、本稿では通常の暦年贈与を行った場合を想定します。

※この記事は2022年1月時点の税制に基づいて説明をしています。今後に改正が想定されている相続税と贈与税の一体化については、現時点で明確なことは決まっていませんので特に言及していません。

1.相続税の税率と贈与税の税率

まず基本として、相続税と贈与税の税額の計算について見ていきましょう。

相続税の税率と贈与税の税率を一覧にすると以下の通りです。

表中の基礎控除後というのは、相続税については【3,000+600*法定相続人の数】万円の基礎控除、贈与税については【110】万円の基礎控除が認められているため、この基礎控除額を控除した後の財産価格を表しています。

また、贈与税については、直系尊属から20歳以上の人へ贈与が行われたかどうかで、税額計算上適用する控除額が変わってきます。

直系尊属から20歳以上の人へ贈与が行われたというのは、例えば親や祖父母などから子、孫へ贈与が行われた場合です。親が、息子の妻へ贈与をしたような場合には、直系尊属からの贈与には該当しません。(ただし、息子の妻を養子にされているような場合は、直系尊属からの贈与に該当します。)

相続税と贈与税のいずれについても、財産の価格が大きくなるほど税率も高くなるという、累進税率が採用されています。

この点、贈与税は、その贈与を受けた年の贈与財産の合計額に対して、税率を計算し課税されます。そのため、ある程度回数を分けて毎年少しずつ財産を贈与し、相続時に承継される財産の価格を少なくすることで、相続で一括して財産を承継する場合よりも低い税率で財産を移転することが可能です。

ただし、同じ年に受けた贈与については別々の人から受けた贈与についても全て合算して贈与税額を計算しますので、注意が必要です。贈与税の計算はあくまで贈与を受けた人をベースに計算します。

2.贈与財産の3年以内加算

このように、生前に贈与を行うことは有効な相続税対策として考えられますが、1つ注意しておきたい相続税法の規定があります。

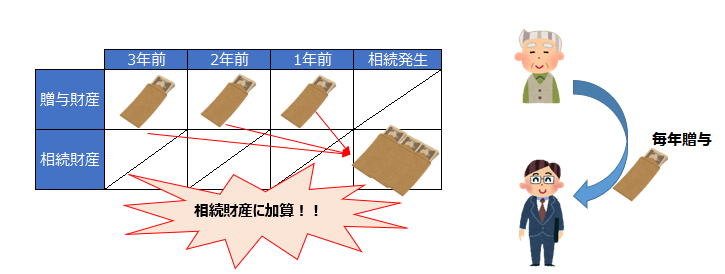

それが、贈与財産の3年以内加算といわれるものです。

これは、生前に贈与を行ったとしても、相続開始前3年以内に贈与を行った資産については相続財産に加算して、相続税の計算を行うというものです。

この規定は、相続税を低く抑えるために、被相続人の方がお亡くなりになられる前に慌てて贈与を行うといったことを防ぐために設けられています。

ご自身が保有している財産価格からみて、相続税の税率が高くなると見込まれる方は、注意が必要です。

3.贈与税額控除

相続開始前3年以内に贈与を行った資産については、相続財産として課税されることを説明しました。

ここで疑問に感じるのが、3年以内に贈与を行った資産については贈与税が課税され、それがさらに相続財産としても課税されるというのは、二重で税金が取られているのではないか?ということです。

ですが、ご安心ください。

相続税の計算の際に贈与税額控除というものが認められており、1度払った贈与税については、相続税から控除することが認められています。

したがって、相続時には、相続税と贈与税の税率の差分だけ、追加で納税が生じるイメージです。逆に、贈与税率よりも相続税率の方が低かった場合には、贈与税額の一部が返ってくるイメージですが、全体の相続税額よりも控除額が多くなってしまったからと言って暦年贈与の贈与税が還付になることはありません。(今回は説明していませんが、相続時精算課税贈与の場合には還付になることがあります)

結果として、あくまで二重課税は生じず、相続税が課される財産として税額を計算し直しているかたちになります。

この点、相続税から控除できる贈与税額には、支払った贈与税に係る加算税や延滞税の金額は含まれないことに注意が必要です。

4.加算される贈与財産の範囲

相続財産として加算される贈与財産について、注意点をご紹介していきます。

⑴贈与税がかかっていた財産かどうかは関係ない

上記でも少し触れましたように、贈与税には110万円の基礎控除が認められています。

したがって、110万円以下の財産であるならば、贈与税はかからないことになります。

しかし、相続財産の3年以内加算は、贈与税が課税されていない財産についても対象に含めているため、注意が必要です。

⑵死亡した年に贈与した財産は贈与税申告の対象にならない

死亡した年に贈与した財産は、生前贈与加算の対象として相続税が課税されますが、逆に贈与税の方では非課税財産という扱いになりますので贈与税の申告は不要となります。結果としては、相続税のみが課税されることになり、贈与税額控除の取扱いもありません。

⑶相続や遺贈により財産を取得した人のみが加算の対象となる

贈与財産の3年以内加算の対象となるのは、相続又は遺贈により財産を取得した人です。

したがって、相続開始前3年以内に贈与を受けているのみで、相続時点では何も財産を取得していないような人は、3年以内加算の対象とはなりません。贈与税の納税だけで完結します。

一方で、税法独自のみなし相続財産である生命保険金や死亡退職金のみを取得している人の場合、これらの財産は民法上の相続により取得したものではないですが、相続税法における相続又は遺贈により財産を取得した人に該当するため、贈与財産の3年以内加算の対象となります。

⑷加算する金額は贈与時点の価格

加算する財産の金額は、相続時点ではなく贈与時点の価格となります。

例えば、土地などの不動産や株式を相続開始前3年以内に贈与した場合、贈与時点から相続時点までに財産の価格が値上がりしているような場合でも、値上がり前の贈与時点の価格で相続税を計算すれば良いことになります。(これを価格固定効果と言ったりします。)

⑸生前贈与加算の対象にならない贈与財産

贈与に関して特例的な制度を適用した場合の贈与財産については、3年以内加算の対象とはなりません。これは、このような特例的な制度を適用した贈与にまで相続税の課税を認めてしまうと、せっかくの特例の優遇効果を無くしてしまう結果となるためです。

3年以内加算が適用されない代表的な制度を挙げると以下の通りです。

■贈与税の配偶者控除:

結婚20年以上の夫婦間で居住用不動産や、その購入資金を贈与した場合には、その財産の価格から2,000万円までの金額は非課税となります。この非課税とされた金額については、生前贈与加算の対象外となります。

■住宅取得等資金の非課税額:

両親や祖父母などの直系尊属から住宅取得にあてるための資金の贈与を受けた場合、一定額までが非課税となります。この住宅取得等資金のうち非課税とされた金額については、生前贈与加算の対象外となります。

■教育資金贈与:

直系尊属から、30歳未満の子や孫へ教育資金を贈与した場合、その財産の価格から1,500万円までの金額を控除できる制度です。この贈与については生前贈与加算の対象にはなりませんが、相続時に未使用の残高がある場合において、一定の場合を除いてその残高は相続財産として課税されます。(受贈者が23歳未満である場合や学校等に在学している場合などは課税がされません。)

■結婚・子育て資金贈与:

直系尊属から、20歳以上50歳未満の子や孫へ結婚・子育て資金を贈与した場合、その財産の価格から1,000万円(結婚関係は300万円まで)までの金額を控除できる制度です。この贈与については生前贈与加算の対象にはなりませんが、相続時に未使用の残高がある場合には、その残高は相続財産として課税されます。

5.さいごに

本稿では、相続開始前3年以内の贈与財産の加算についてご説明しました。

贈与税だけで話が終わりと思っていたら、実際には相続税にも話が波及するといったケースが生じます。

生前贈与自体は相続税対策の有効な手法の1つであることは違いありません。

そのため、税理士などの専門家の意見も踏まえながら、贈与は計画的に実行し、適切な資産管理対策を実施していくことが重要となります。